Donald Trump n’est pas du genre modeste. Vous avez peut-être vu passer quelques tweets où le président se félicite triomphalement de ses résultats en termes de croissance.

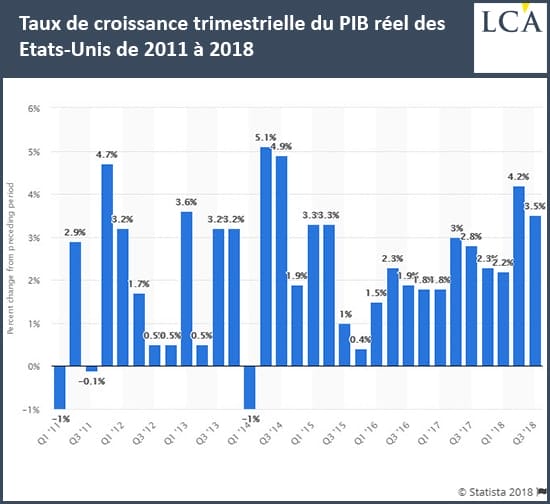

Il a en effet a priori de quoi se vanter, puisque les 4,2% de croissance du deuxième trimestre 2018 sont un record de presque quatre ans (T3 2014), et que le troisième trimestre a affiché un niveau de croissance tout à fait honorable de 3,5%.

Notez cependant qu’il s’agit des chiffres de l’expansion du PIB en séquentiel, c’est-à-dire d’un trimestre à l’autre, ramené en rythme annuel.

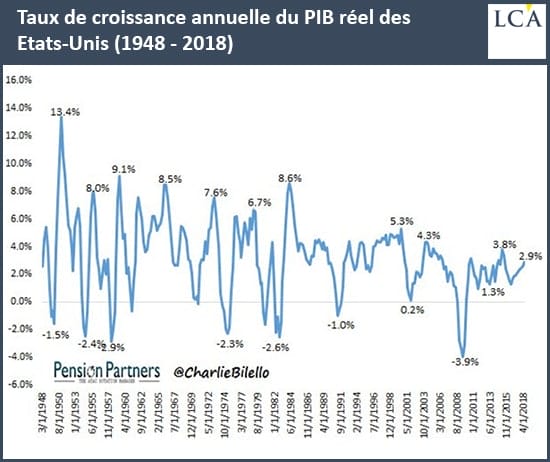

Si l’on lève le nez du guidon pour regarder les chiffres de croissance d’une année sur l’autre (year-over-year ou « yoy »), bien plus éloquents, on a plutôt comme une impression de « marasme », comme le relève Bruno Bertez (1).

Avons-nous affaire à un « miracle économique », comme le prétendait Trump, alias POTUS, en juillet dernier ? Pas vraiment. Si vous suivez régulièrement ces colonnes, vous savez que nous parlons de croissance à crédit, achetée à grands coups de politiques budgétaire et monétaire expansionnistes.

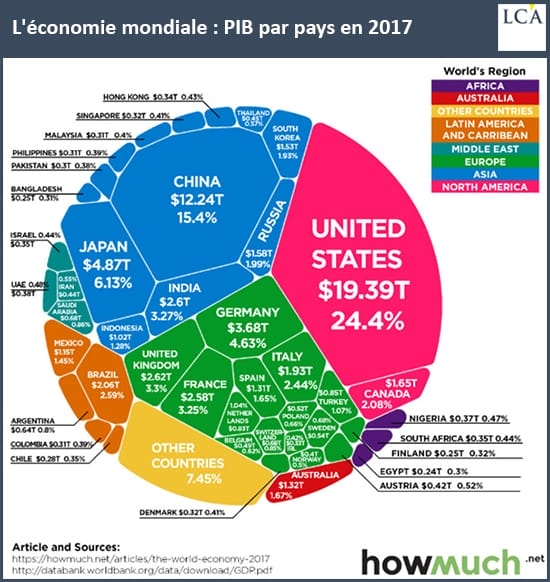

C’est à ce prix-là que les Etats-Unis demeurent la première économie et comptent encore pour près d’un quart du PIB mondial.

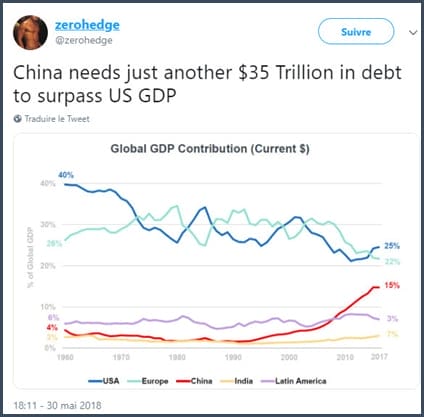

Pour ce qui est de la Chine, ce n’est peut-être pas chez elle que la dette est la plus dangereuse, même si l’Empire du Milieu a représenté plus de 40% de la hausse de la dette mondiale entre 2007 et fin 2016.

Zero Hedge ironise :

« La Chine n’a plus besoin que de 35 000 Mds $ de dette pour dépasser le PIB américain ».

Bref, comme le dit le blogueur financier Bruno Bertez (1), ces chiffres de la croissance représentent certes « une amélioration par rapport à la quasi-récession de 2016 », mais il faut garder à l’esprit que c’est précisément celle-ci « qui a déterminé les autorités à procéder à encore plus de stimulations et à abandonner l’erreur de l’austérité fiscale ».

Des investisseurs professionnels sans expérience d’une récession

Aux Etats-Unis, les 13,4 millions de personnes qui ont rejoint l’industrie financière depuis 2009 ne connaissent des cycles économiques que leur phase d’expansion.

Le routier de la finance David Rosenberg voit dans cette situation « la plus effrayante » statistique financière à l’heure actuelle. Nul doute que lorsque l’on n’a vu que des cygnes blancs, on a du mal à s’imaginer l’arrivée d’un cygne noir, surtout lorsque le CBO ne prévoit pas de récession avant… fin 2028.

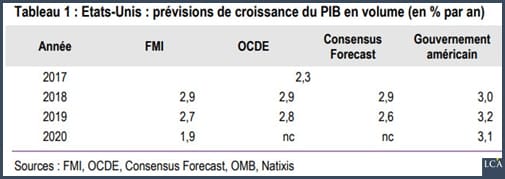

Pour l’année en cours et les deux années à venir, le consensus (3) est le suivant :

Donald Trump, qui en a vu d’autres du haut de ses 72 ans, voudrait nous faire croire que sous son aile, la croissance américaine ne s’arrêtera jamais. Il déclarait par exemple en juillet dernier :

« Si la croissance continue comme cela, la taille de l’économie des Etats-Unis va doubler en dix ans, plus rapidement que cela n’aurait été le cas sous les présidents Bush ou Obama ».

La Chambre des représentants US étant désormais passée à l’ennemi, Donald Trump osera-t-il tenir à nouveau ce genre de propos ?

Gridlock : quel effet sur la croissance ?

Certains commentateurs libéraux considèrent que la meilleure chose qui puisse arriver à nos démocraties contemporaines largement étatisées, c’est que l’exécutif et le législatif se retrouvent dans une situation où ils se neutralisent l’un l’autre, diminuant ainsi leurs pouvoirs de nuisance respectifs.

La Belgique s’est même retrouvée sans gouvernement pendant 541 jours en 2010-2011, battant ainsi le record de la plus longue crise politique. Le gouvernement s’est contenté d’expédier les affaires courantes, sans que cela nuise pour autant à sa croissance.

Les élections de mi-mandat (midterms) du 6 novembre ont abouti à une situation que les Américains appellent le « gridlock », que l’on peut traduire par blocage ou impasse. Rien à voir avec Goldilocks (Boucles d’or), au cas où vous vous posiez la question !

Il s’agit en fait d’une cohabitation, en l’occurrence entre un président républicain et une chambre basse démocrate, ce qui pourrait bloquer le système normal de gouvernance.

Avec une Chambre des représentants qui devrait systématiquement enterrer les initiatives d’envergure des républicains, et un Sénat républicain qui devrait bloquer les propositions de loi démocrates votées par la Chambre basse, on devrait aboutir à un taux d’accords ridicule au niveau du Congrès.

Retour à un gouvernement par décrets

Nul doute que le président se sentira obligé de gouverner par décrets (executive orders). Cela n’aura cependant rien d’une situation extraordinaire, puisque comme l’a montré Gene Healy dans son livre Le culte de la présidence américaine, le système américain de « checks and balances » (freins et contrepoids) n’a cessé depuis la rédaction de la Constitution de se déséquilibrer en faveur de l’occupant de la Maison Blanche, ce dernier ne manquant jamais de « crises urgentes » pour justifier l’usurpation graduelle de prérogatives supplémentaires, Barack Obama compris.

En janvier 2014, l’ancien président déclarait : « I’ve got a pen, and I’ve got a phone » [« J’ai un stylo, et j’ai un téléphone », ndlr.], ce qui donne une idée assez précise de l’idée qu’il se fait de la démocratie.

Le seul projet trumpien qui devrait être validé par les démocrates est son plan de dépenses d’infrastructures.

Comme l’écrit Bruno Bertez (4) :

« La question des grands travaux d’équipement dépend moins des choix politiques que de ceux de la Fed. C’est elle qui, compte tenu de l’ampleur des déficits, tient les cordons de la Bourse. »

Car en effet, ne sommes-nous pas tous keynésiens ?

Trump va devoir gérer la prochaine crise les mains liées

Dans son analyse des récentes élections américaines, Charles Gave (5) rappelle que nombreux sont ceux qui estiment que le gridlock devrait à long terme être favorable à la croissance et aux marchés financiers américains.

« Cela [l’idée que gridlock aura un effet positif] sera vrai si nous n’avons pas de crises domestiques ou internationales demandant une réponse rapide et coordonnée des autorités américaines. »

Mais 2019 s’annonce-t-elle comme une année de tout repos ?

Pour plus d’informations et de conseils de ce genre, c’est ici et c’est gratuit

(2) http://www.businessinsider.fr/us/wall-street-finance-scariest-number-david-rosenberg-2018-5

(4) https://brunobertez.com/2018/11/08/les-depeches-jeudi-8-novembre-on-salue-mais-on-ne-sait-pas-quoi/

(5) https://institutdeslibertes.org/commentaires-sur-les-elections-aux-etats-unis/

A l’attention des lecteurs du site BusinessBourse

Nous sommes à la veille d’un tournant majeur dans l’économie mondiale. Pour les très rares personnes qui ont des actifs à protéger, le moment est venu de sortir des bulles d’actifs, comme je le recommande depuis longtemps. Il est également temps de détenir de l’or et de l’argent physique comme assurance pour son patrimoine. Les métaux précieux atteindront des niveaux sans précédents, voire non envisageables aujourd’hui avec l’hyperinflation.

Pour ceux qui pensent avoir peu de moyens, rappelez-vous que vous pourriez acheter 1 gramme d’or par mois, ou plus, ce qui coûte aujourd’hui 43 $. Au fil du temps, cela vous permettra d’accumuler un important pécule.

Goldbroker propose une solution simple et sûre pour acheter de l’or physique et parer à la criseGoldBroker: Stockage sécurisé en nom propre hors du système bancaire de vos métaux précieux.