Pandore (en grec ancien Πανδώρα / Pandốra, « ornée de tous les dons ») fut la première femme créée par les dieux, sur ordre de Zeus qui voulait se venger des humains pour le vol du feu par Prométhée. Zeus l’envoya ensuite sur Terre pour épouser Epiméthée, le frère de Prométhée, munie d’une mystérieuse boîte qu’il lui interdit d’ouvrir. Curieuse, Pandore ne respecta pas la condition et à peine eut-elle entrouvert la boîte que tous les maux de l’humanité qu’elle renfermait s’échappèrent. Ainsi, la guerre, la maladie, le vice, la vieillesse, la perfidie, la misère et d’autres fléaux se répandirent. Réalisant son erreur, Pandore se décida à refermer la boîte, mais en vain, car tout s’était envolé… Tout, à l’exception de l’espérance.

Tout comme le châtiment que Pandora a infligé à l’humanité, le monde sera puni de ses années d’excès, de dettes, de mensonges, de décadence et du manque de valeurs morales et éthiques. Lorsque la boîte de Pandore sera ouverte, le monde rencontrera une longue liste de problèmes.

Il y a eu des périodes de l’histoire où une économie saine fondée sur des principes sains s’est transformée en dettes massives, en impression monétaire et en guerre. Certains de ces cycles ont été de moindre ampleur et pratiquement tous à une échelle locale ou régionale. Nous avons vu de nombreux exemples d’effondrement économique dans des pays comme l’Argentine ou des régions de l’Empire romain.

Mais jamais auparavant, dans l’histoire, pratiquement tous les pays et toutes les régions n’ont été insolvables ou en faillite simultanément.

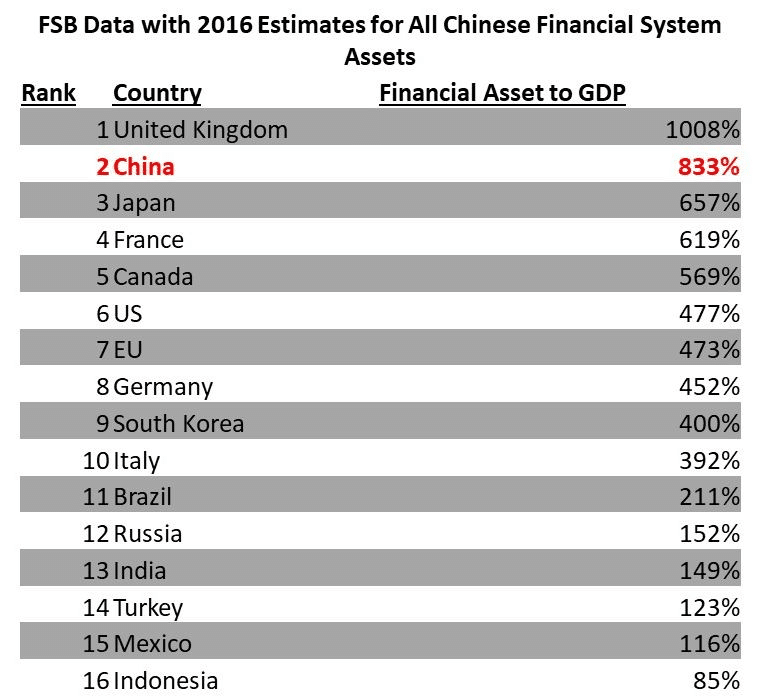

Chine – Ratio Dette/Pib de 833%

La dette de la Chine a augmenté de façon exponentielle au cours de ce siècle, passant de 2 000 milliards $ à 40 000 milliards $. Comme la plupart des pays basés sur la dette, la Chine doit augmenter sa dette à des taux toujours plus élevés pour accroître son PIB. Depuis 2009, la dette chinoise a augmenté trois fois plus vite que le PIB. Le ratio dette publique/PIB de la Chine est estimé à environ 300%. Mais si l’on se base sur les chiffres du Conseil de stabilité financière (FSB), le résultat est très différent. Tous les actifs financiers sont inclus dans leurs calculs. Sur cette mesure, le ratio de la dette chinoise sur PIB s’élève à 833 %. Un chiffre stupéfiant.

Royaume-uni – Ratio Dette/Pib de 1008%

Mais la Chine n’est pas le pire. En utilisant cette même mesure, le Royaume-Uni, qui est le plus grand centre financier du monde, a un ratio dette/PIB de 1008%. De nombreux pays industrialisés dépassent les 400% comme le montre le tableau ci-dessous. La Suisse, dont le système bancaire est trop grand pour le pays, serait également en tête de liste.

L’économie japonaise va sombrer dans le pacifique

Le Japon est troisième sur la liste, avec un ratio dette/PIB de 657%, incluant les actifs financiers. L’économie japonaise est en faillite totale et sombrera dans le Pacifique. Le pays survivra bien sûr, mais pas l’économie. La dette nationale du Japon s’élève à 1.013 quadrillions de yens (10 000 milliards $), soit 250% du PIB. Actuellement, le coût des intérêts de cette dette est de 1.1% et absorbe 20% des recettes fiscales. Si les taux japonais montent jusqu’à 5%, ce qui est très probable, le coût des intérêts représenterait 100% des recettes fiscales. Mais même si les taux d’intérêt restaient à 1.1%, le coût des intérêts équivaudrait à 100% des recettes fiscales d’ici 2041.

Un autre problème majeur pour le Japon est le vieillissement et la baisse de sa population. D’ici à 2065, la population devrait diminuer d’un tiers, en passant de 127 à 88 millions d’habitants. De plus, en 2065, 40% de la population aura 65 ans et plus, contre 10% pour les moins de 14 ans. Mais les problèmes n’attendront pas jusqu’en 2065. En raison de la dette et des déficits massifs du Japon, il est probable qu’une crise économique et monétaire frappe dans les 2 à 5 prochaines années.

L’UE – Un désastre à venir

L’élite bruxelloise non élue et irresponsable fait tout ce qu’elle peut pour dissimuler les problèmes de la zone euro. Passer d’une union douanière à une union politique et économique a été un désastre pour une grande partie de l’Europe.

Les citoyens britanniques ont décidé qu’ils ne voulaient pas que cette élite établissent la plupart des lois et règlements du Royaume-Uni. Bruxelles utilise toutes les astuces pour stopper le Brexit par des menaces, du chantage, etc. Le Royaume-Uni n’est pas le seul pays a en avoir assez d’être gouverné par Bruxelles. La Pologne, la Hongrie et la République tchèque ont des difficultés à vivre sous domination étrangère.

Les inégalités dans la zone euro sont dues à la monnaie unique pour tous. La Grèce, l’Italie, l’Espagne et le Portugal ne peuvent pas survivre avec une monnaie beaucoup trop forte alors que l’Allemagne prospère en raison de la faiblesse de l’euro, de son point de vue.

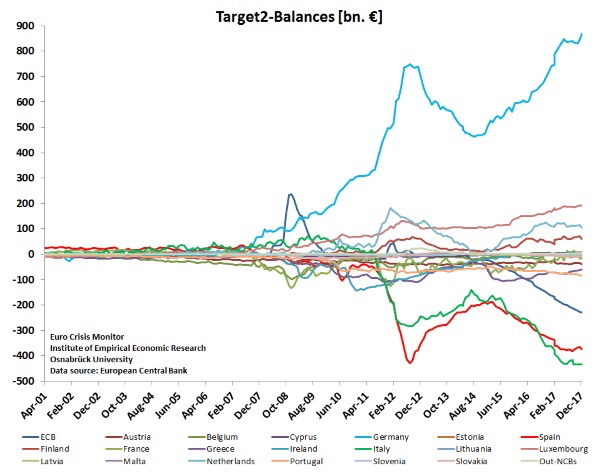

Les soldes Target 2 disent tout. Il s’agit du système de règlement entre les pays de la zone euro. Comme le montre le graphique ci-dessous, l’Allemagne doit près de 900 milliards €, principalement aux pays méditerranéens mais aussi à la BCE. L’Italie est le pire coupable et doit 433 milliards €, l’Espagne arrivant en deuxième position avec 374 milliards €. Ces deux pays vont, à eux seuls, mettre le système financier européen à genoux, mais aussi la Grèce, le Portugal, l’Irlande, la France, etc. L’Allemagne semble solide, mais sa plus grande institution financière, la Deutsche Bank, a une exposition bilancielle et une position ouverte sur produits dérivés qui ne provoqueront pas seulement la disparition de l’Allemagne et de la BCE, mais aussi du système financier européen.

Nous pourrions continuer pays après pays et constater que chacun d’entre-eux, presque sans exception, est dans un état déplorable. Dans mon article de la semaine dernière, j’ai évoqué la dette des États-Unis qui devrait doubler pour atteindre 40 000 milliards $ d’ici 2028.

Obligations de pacotilles des marchés émergents

La dette « pourrie » des marchés émergents a bondi de 50% en 2017, avec près de 80 milliards $ d’émissions. Les obligations souveraines à haut rendement des marchés émergents ont maintenant un rendement supérieur à celui des obligations américaines équivalentes.

C’est là que réside le nœud du système financier et de l’économie mondiale. Nous vivons dans un monde qui ne peut survivre qu’avec des dettes de plus en plus importantes. Le monde a depuis longtemps dépassé le stade où l’économie réelle croît sans stimulation financière. Quel que soit le pays, le résultat est le même. Prenez les États-Unis, la dette a presque quadruplé depuis 2000 et le PIB n’a même pas doublé.

Le monde a besoin d’un stimulant continu sous la forme d’une injection de monnaie imprimée et de crédit pour survivre. C’est pourquoi la dette croît de façon exponentielle alors que le PIB réel ne progresse pas du tout. Depuis le début de la dernière crise financière en 2006, le PIB mondial a augmenté de 26% tandis que la dette mondiale a doublé et se situe actuellement aux alentours de 240 000 milliards $, auxquels s’ajoutent 1 3/4 quadrillion $ en produits dérivés et passifs non financés.

Le cycle s’est inversé – Inflation et taux élevés à venir

Comment peut-on croire qu’un monde malade, fondé sur l’endettement, pourra supporter la réduction des mesures de relance que la Fed et la BCE ont commencé à mettre en place ? En plus de cela, les taux d’intérêt ont maintenant atteint leur point le plus bas et des taux plus élevés vont frapper un monde endetté qui ne peut même pas supporter des taux zéro ou négatifs. Le cycle s’est inversé et l’inflation, combinée avec des taux plus élevés, est la prochaine étape. Les gouvernements ou les banques centrales ne peuvent rien y faire. L’effondrement des devises et des marchés obligataires causeront une inflation massive et des taux aux alentours de 10-20%. Les gouvernements seront impuissants. La seule chose qu’ils peuvent faire est d’appliquer la solution keynésienne inneficace qui repose sur plus de crédit et d’impression monétaire.

Egon Von Greyerz: « Matières premières, dollar et taux d’intérêt – En route vers l’hyperinflation ! » Egon Von Greyerz: « L’état réel de l’économie mondiale est inquiétant ! »

Il est évident qu’un monde en crise d’endettement ne peut pas être guéri par le même médicament qui l’a contaminé. Plus de dettes et de monnaie imprimé ne feront qu’aggraver le problème. L’expansion excessive de la dette n’a jamais créé une véritable prospérité pour le monde entier. Une minuscule minorité en a bénéficié, mais la plupart de leurs gains disparaîtront après avoir traversé la plus grande destruction de richesse de l’histoire.

Rien n’est sain dans le système financier

Rien n’est sain dans notre système financier actuel. Pratiquement toutes les nations souveraines sont en faillite. Ajoutez à cela les retraites, la sécurité sociale, les frais médicaux et autres passifs non capitalisés. Il n’y aura plus d’argent pour tout cela. Les recettes fiscales vont s’effondrer et il n’ y aura pas ou très peu d’argent pour payer les dépenses publiques, qu’il s’agisse des écoles, des hôpitaux, de la défense, des routes, des transports, etc.

La plupart des problèmes de dettes, de déficits des banques insolvables et des pays souverains sont connus par ceux qui s’y intéressent, mais les gouvernements et les banques centrales ont décidé de faires les autruches en espérant que les problèmes disparaîtront.

La boîte de Pandore contient plus que le monde ne peut supporter

Lorsque la boîte de Pandore s’ouvrira, complètement cette fois-ci, d’autres problèmes méconnus surgiront. Parce que dans un monde basé sur la dette et l’argent imprimé, de nombreuses falsifications, fraudes et mauvaises nouvelles cachées apparaîtront. Nous découvrirons que les gouvernements nous ont menti dans plusieurs domaines, des finances à la politique. Les banques et les banques centrales cachent toutes les mauvaises nouvelles, comme un trader frauduleux qui espère se refaire sur sa prochaine position. Il en va de même pour les grandes entreprises. J’ai déjà connu plusieurs récessions, surtout dans les années 1970. Mais le problème est tellement plus grave cette fois-ci que les conséquences seront désastreuses.

d’ici peu, les banques centrales vont paniquer et commencer à imprimer plus de monnaie que jamais

Pour une raison simple – CELA NE FONCTIONNE PAS ! Si toute la dette est radiée, alors les actifs soutenus par cette dette verront leur valeur imploser. Nous assisterions à une destruction de richesse d’une ampleur jamais vue auparavant. La plupart des actifs financiers disparaîtront ou perdront 90-95% de leur valeur. Les dettes ne seront probablement pas effacées mais imploseront en valeur vu qu’elles ne seront jamais remboursées. La conséquence sera la même : une implosion déflationniste de la dette et des actifs.

Le meilleur moyen de se protéger est de posséder de l’or et de l’argent physique et pour ceux qui le peuvent, des terres productives (sans endettement). Certains titres axés sur les ressources naturelles vont considérablement monter, mais rappelez-vous qu’ils sont beaucoup plus spéculatifs car détenus dans le système financier et exposés à de nombreux risques.

L’or haut – Une épée à double tranchant

Certains investisseurs qui ont acheté de l’or et de l’argent au plus haut en 2011-12 pourraient être impatients. Mais s’ils réalisent qu’ils détiennent la meilleure assurance contre les problèmes contenus dans la boîte de Pandore, ils devraient être extrêmement satisfaits. L’or et l’argent atteindront des niveaux inimaginables aujourd’hui. Mais c’est une épée à double tranchant. Parce que lorsque les métaux précieux atteindront ces niveaux, le monde sera beaucoup moins agréable qu’aujourd’hui. Le mieux est donc de simplement profiter du présent, en sachant qu’avec l’or et l’argent, vous êtes protégés financièrement contre le monde qui se profile.

Goldbroker propose une solution simple et sûre pour acheter de l’or physique et parer à la criseGoldBroker, pour un stockage sécurisé en nom propre hors du système bancaire de vos métaux précieux.

Source: goldbroker – GoldBroker.fr tous droits réservés

A l’attention des lecteurs du site BusinessBourse

Nous sommes à la veille d’un tournant majeur dans l’économie mondiale. Le moment est venu d’acheter de l’Or avant qu’il ne soit trop tard. Pour les très rares personnes qui ont des actifs à protéger, le moment est venu de sortir des bulles d’actifs(marché boursier, obligataire, immobilier, etc…), comme je le recommande depuis longtemps. Il est également temps de détenir de l’or et de l’argent physique comme assurance pour son patrimoine. Les métaux précieux atteindront des niveaux sans précédents, voire non envisageables aujourd’hui avec l’hyperinflation.

Pour ceux qui pensent avoir peu de moyens, rappelez-vous que vous pourriez acheter 1 gramme d’or par mois, ou plus, ce qui coûte aujourd’hui 37,68 €. Au fil du temps, cela vous permettra d’accumuler un important pécule. Pour des prix imbattables sur l’achat d’Or et d’Argent, c’est ici et sur devis. Livrable dans toute la France.

[AMAZONPRODUCTS asin= »2914569661,2865532321,2914569823,2297004788,2915401233″ partner_id= »busbb-21″ locale= »fr »]

Merci pour cet exposé qui donne une autre vue sur l’endettement mondial en tenant compte cet fois de la dette sur les actifs financiers.

Oui un jour l’or aura de la valeur quand le bitcoin n’en n’aura plus car pour l’instant il lui fait beaucoup d’ombre, et quand le monde lui même n’aura plus grande valeur !

Sinon l’histoire de la boîte de pandore que je ne connaissais pas c’est une autre version d’adam et eve qui mangent de la pomme pour découvrir ce qu’elle leur réserve.

Le bitcoin ne va plus tarder à descendre à zero juste encore un peu de patience.

Quand à Pandore et les mythes tu sais je dis aux croyants de chercher la base des religions actuels car c’est du copié collé en permanence sur les anciennes civilisations. Et comme tu vois la femme et souvent la « mechante » dans l’histoire car il est plus facile ainsi de faire un monde dominant patriarcal. J’ai dit que quand les religions tomberont les croyants risquent de tomber de haut car tout a bien été créé par certains humains qui ont voulus un pouvoir sur le peuple.

si tus sais comprendre la naissance de l’univers sans passer par la case dieu tu es forte. Un univers qui tout à coup se mettrait à naître de rien, je n’y crois pas ! ou un univers qui pour ne pas naître du néant ce qui est impossible existerait depuis toujours de toute éternité, je n’y crois pas non plus !

c’est laquelle ta version ?

L OLIGARCHIE ploutocratique en euro , dollars , yen , yuan etc a un plan B elle a tout prévue … LES CRYPTOS !

Je trouve Egon plus prudent dans ses predictions qu’avant où il disait que ça s’ecroulerait en donnant des dates dans l’année qui se déroulait, enfin là il ne se mouille quasiment plus non plus. entre 2 à 5 ans c’est quand même vague. Et il a plus de chances de ne pas se tromper.

Moi je reste toujours certaine que ça arrivera sous le mandat de Trump et cette année est pour moi la plus propice pour ça. De nombreux evènements le prouve dejà et etant donné que en plus c’est mi mandat et recommencement d’une campagne c’est idéal pour culpabiliser Trump qui n’est pas tout blanc non plus de sa gouvernance mais pour le faire tomber maintenant c’est l’idéal.

En tout cas, à 6200 $ le btc y a quelques jours, certains sont déjà morts… lol

Oui Amstrong j’ai compris ! tu es un peu perroquet avec lui. Qu’est ce que tu as tu es amoureux de lui a me le citer à chaque fois ?

Il n’y a pas que lui tu sais.