Les problèmes commencent à la périphérie – Pays « TVA » (Turquie, Venezuela, Argentine)

Nous voici donc à « l’aube de la destruction ». Les mesures bidons prises par les gouvernements et les banques centrales n’ont pas sauvé le monde, comme le croient les keynésiens, mais ont plutôt créé une bulle encore plus grande qui est sur le point d’éclater. Guérir un monde malade par les mêmes moyens que ceux qui ont initialement causé la maladie était, dès le départ, voué à l’échec.

Le type de problèmes que le monde connaîtra commencent généralement à la périphérie. Plusieurs feux de forêts se sont déclenchés au niveau local et se propageront jusqu’au cœur de l’économie mondiale.Prenons l’exemple des pays « TVA ». Je ne parle pas de la taxe sur la valeur ajoutée, mais de la Turquie, du Venezuela et de l’Argentine. Les déficits, les dettes et l’effondrement des monnaies sont des signaux d’alerte typiques et ceux-ci sont présents à des degrés divers dans tous ces pays. Comme toujours, l’or meilleur et unique indicateur pour révéler ces problèmes. Comme le montre le graphique ci-dessous, l’or en Bolivars vénézuéliens continue d’augmenter exponentiellement. Depuis mai 2018, le prix de l’or a été multiplié par 23 000, soit une hausse de 2,3 millions %.

En Argentine, où l’on passe d’une crise à l’autre, l’or a gagné 14 500 % depuis le début du siècle. Depuis décembre 2017, le cours de l’or en pesos a augmenté de 74%.

Enfin, en lire turque, l’or est en hausse de 26% depuis mai 2018 et de 3 500% depuis 2000.

Pas étonnant que les gouvernements du monde entier détestent l’or. Parce que l’or révèle leurs actions trompeuses qui détruisent l’économie et la monnaie.

Il y a des manipulations flagrantes dans de nombreux domaines, comme la fausse monnaie crée à partir de rien, l’or papier, les fake news, les fausses politiques et les faux gouvernements.

Les pays « TVA » ne sont qu’un exemple, mais un exemple très important. Parce qu’ils donnent le signal qu’une crise mondiale a débuté. La plupart des pays émergents se trouvent dans la même situation. Au cours des prochains mois, les marchés émergents chuteront l’un après l’autre.

L’Europe est en faillite

La situation est la même en Occident. L’Europe est en faillite totale. L’élite de l’UE tente désespérément de retenir un ensemble de nations disparates par la contrainte, associée à l’octroi de dettes à toute nation qui menace de quitter l’UE ou l’euro. La Grèce et l’Italie auraient dû quitter l’UE depuis longtemps, introduire leur propre monnaie dévaluée et faire défaut sur leurs dettes. Mais ils ont été stoppés par Bruxelles. Maintenant, ils tomberont avec le reste de l’UE. Le peuple britannique a voté pour quitter l’UE, mais Bruxelles utilise tous les moyens pour empêcher cela.

Charles Gave: La fin de la zone euro est inéluctable… et imminente ! Alan Greenspan: “les jours de l’Euro sont comptés !”

Un ensemble artificiel de nations avec des personnes, des cultures, des histoires, des ambitions, des systèmes financiers, des taux de croissance, etc. très différents était voué à l’échec. Le fait que ce mélange de pays soit gouverné depuis Bruxelles, par une élite non élue et non redevable, ne fait qu’empirer les choses.

Le système suisse avec la démocratie directe et le pouvoir du peuple, ainsi que la répartition du pouvoir au sein des cantons (États locaux), est beaucoup plus efficace.

La dette américaine a doublé, passant de 21 000 milliards $ à 42 000 milliards $

Le monde pourrait probablement faire face aux problèmes des marchés émergents et de l’Europe si la plus grande économie mondiale, les États-Unis, était saine. Mais malheureusement, c’est loin d’être le cas. La plus grande économie est aussi la plus malade. La dette fédérale double tous les 8 ans, ce qui laise présager une dette de 40 000 milliards $ de dollars d’ici 2025. Je suis conscient que ce chiffre dépasse largement les prévisions officielles, mais pourquoi y prêter attention alors qu’elles ont toujours été erronées. Les problèmes économiques, combinés à une crise financière, conduiront à l’impression monétaire illimitée et à une hausse des taux d’intérêt. Ainsi, il n’est pas impossible que la dette fédérale américaine dépasse les 100 000 milliards $ en 2025, surtout si la bulle des produits dérivés éclate.

L’effondrement des infrastructures

La tragédie du pont de Gênes, que j’ai personnellement traversé trois jours avant l’accident, met en lumière le sous-investissement dans les infrastructures (et aussi la vie éphémère). L’Italie va maintenant débourser 80 milliards €, qu’ils n’ont pas, pour améliorer les infrastructures du pays. En parcourant l’Italie, vous réaliserez que c’est une goutte d’eau dans l’océan. La plupart des pays ont longtemps négligé les investissements en infrastructures. Aux États-Unis, par exemple, l’American Association of Civil Engineers estime que 5 000 milliards $ devront être injectés d’ici 2025 pour réparer les routes, ponts, barrages et autres infrastructures. Encore 5 000 milliards $ qui seront imprimés de nulle part.

Dernier Hourrah

La crise mondiale ayant déjà commencé, nous pourrions assister à un effondrement des marchés, des bulles d’actifs et des devises à tout moment. Avant cela, un dernier « Hourra » est possible, avec une ultime montée de certains marchés boursiers et un renforcement temporaire du dollar.

La tendance à long terme du dollar est claire. En termes réels, c’est-à-dire l’or, le dollar a baissé de plus de 98 % depuis la création de la Fed en 1913 et de 80 % depuis 1999.

La devise américaine est déjà sur le chemin de la perdition, mais la prochaine phase se déroulera plus vite qu’on ne peut l’imaginer.

« Le temps est venu pour la Russie de se débarrasser enfin du dollar américain », a déclaré récemment le Vice-ministre russe des Affaires étrangères. Il a ajouté : « Dieu merci, c’est ce qui se produit et nous allons accélérer ce processus ».

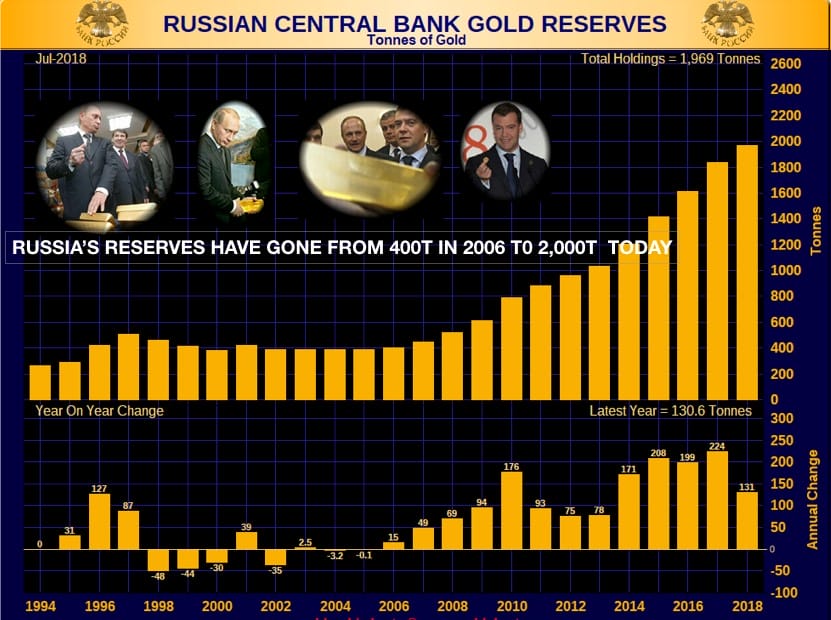

La Russie, la Chine, la Turquie, l’Iran et bien d’autres pays sont déterminés à commercer dans leur propre monnaie ainsi qu’en or. Cela précipitera la chute du dollar. Mais la raison principale pour laquelle le dollar achèvera bientôt son mouvement vers ZERO entamé il y a une centaine d’années est l’état désastreux de l’économie américaine, tel que mentionné ci-dessus.Alors que nous arrivons au terme d’un long marché haussier crée de toutes pièces, nous entrerons bientôt dans les « années sombres » que j’ai décrites il y a quelques année. Difficile d’imaginer que les pouvoirs en place aient réussi à tromper le monde pendant une décennie. Mais cette fois-ci, leurs mesures « anti-panique », qui incluent l’impression monétaire massive et des taux d’intérêt plus bas, ne fonctionneront pas.Le monde découvrera que la monnaie imprimée ne vaut même pas le papier sur lequel elle est écrite, ou que les entrées électroniques appelées « monnaie » peuvent disparaître aussi rapidement qu’elles ont été créées.

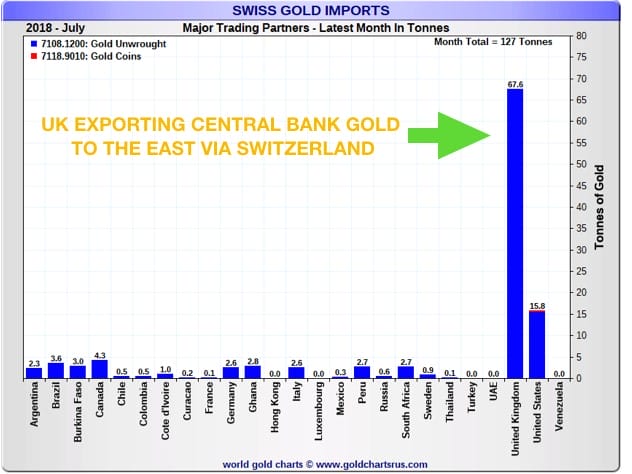

Les ignorants et les sages de l’Est

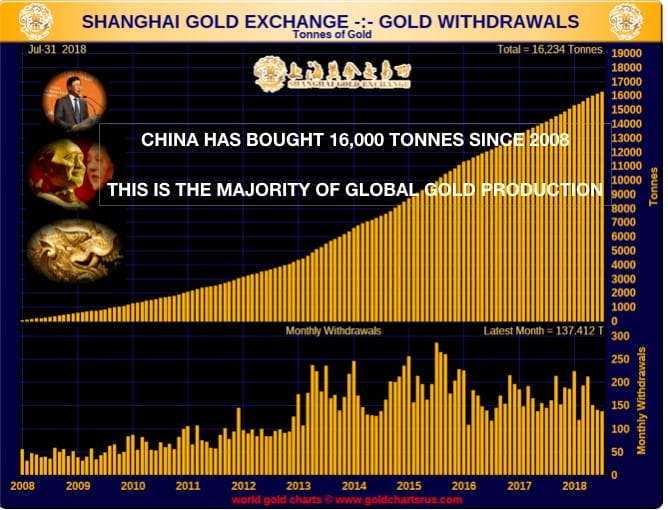

Alors que l’Occident a plus ou moins discrètement réduit ses avoirs en or, l’Est continue d’en accumuler autant que possible à prix d’aubaine. La plupart des banques centrales ont vendu ou loué une grande partie de leur or sur le marché. Cet or est ensuite acheté par la Chine, l’Inde ou la Russie via l’intermédiaire des banques d’investissement. Évidemment, ces pays de l’Est demandent la livraison physique de l’or plutôt que de le laisser à Londres ou à New York. Lorsque vous possédez de l’or, vous devez avoir un contrôle direct dessus.

L’or des banques centrales occidentales vendu ou loué clandestinement se retrouve à l’Est

Le graphique ci-dessous montre comment les banques centrales et les banques d’investissement laissent filer leur or. La Suisse raffine environ 70% de l’or mondial. Comme vous pouvez le voir dans le graphique, ils importent depuis différentes sources. Assez curieusement, en juillet 2018, la plus grosse importation venait du Royaume-Uni, avec 67 tonnes. Le Royaume-Uni n’est pas un pays producteur d’or. Ce sont plutôt les barres de 400 onces des banques centrales occidentales qui ont été achetées par la Chine, l’Inde ou la Russie. Les barres sont envoyées aux raffineries suisses pour être refondues en lingots de 1 kg, puis expédiées aux acheteurs de l’Est. Les importations de la Suisse révèlent souvent que le Royaume-Uni est un exportateur important. C’est clairement la preuve que les banques centrales ocidentales réduisent en permanence leurs réserves d’or.

Il est donc probable que les avoirs réels des États-Unis (8 000 tonnes), de l’Allemagne (3,3 tonnes), ou du FMI (2,8 tonnes), soient bien inférieurs aux chiffres officiels. Ils ne récupéreront jamais ce qui a été loué sur le marché. Tout ce qu’ils détiennent, c’est une reconnaissance de dette pour l’or émise par une banque d’investissement. Cette reconnaissance de dette ne pourra jamais être honorée puisqu’il n’y aura plus d’or physique disponible. Et s’il en restait, ce serait à un prix 10, 20 ou 100 fois supérieur au prix actuel.

Comex et banques d’investissement proches de l’explosion

Lors la prochaine phase des marchés de l’or et de l’argent, les banques LBMA et le COMEX vont exploser et ne pourront pas honorer leurs engagements qui représentent au moins 500 fois l’or physique disponible.

Comme expliqué dans mon article précédent, le prix de l’or devrait être d’au moins 16 000 $ sur la base du sommet de 850 $ de 1980, ajusté en fonction de l’inflation. Selon les calculs de Jim Sinclair et Bill Holter, l’or pourrait même atteindre 87 000 $ ou 174 000 $.

Ces prix peuvent sembler fantaisistes, mais il faut comprendre que lorsque les marchés manipulés de l’or et de l’argent exploseront, il n’y aura pas de prix, ou pas d’offre d’or ou d’argent, puisque les négociants n’auront plus de métaux physiques.

Quel que soit les niveaux qu’atteindront l’or et l’argent, les cours actuels de 1 200 $ et 14,80 $ sont totalement ridicules.

Or et Argent = Assurance Vie

Détenir de l’or physique à des fins de protection du patrimoine est un secret bien gardé. Tout comme un Vénézuélien pourrait sauver la vie de sa famille avec de l’or, il en sera de même pour les occidentaux qui achètent aujourd’hui. Mais personne n’achète. Même ceux qui en ont conscience attendent de voir si l’or et l’argent vont baisser.

Croyez-moi, attendre une baisse des prix est la pire erreur à faire. Car lorsque les prix exploseront, la plupart des gens vont rater le bateau. Ils seront alors privés de la protection dont ils ont tant besoin.

Aux prix actuels, l’or physique est l’assurance-vie la moins chère que l’on puisse se procurer. Rappelez-vous que les métaux précieux ne sont pas un investissement, mais la forme ultime de préservation du patrimoine.

Source: goldbroker – GoldBroker.fr tous droits réservés

Je vous conseille vivement d’écouter ci-dessous la mise en garde d’Egon Von Greyerz sur la situation actuelle et sur l’énorme crise qui se profile.

Egon Von Greyerz: « Il n’y a pas de solution à ce problème. Le problème est trop grave, comme je l’ai dit; les gouvernements sont en faillite, les dettes augmentent maintenant à un rythme exponentiel, et il n’y a aucune possibilité de réduire les dettes. Tout gouvernement qui essaie de lancer des plans d’austérité se fait immédiatement renvoyer, et même s’il pouvait instaurer ces mesures d’austérité, il est aujourd’hui trop tard. Alors la prochaine étape que je vois, et je crois que cela commencera très bientôt, est que les déficits vont s’accélérer, et donc l’impression monétaire va s’accélérer, et on sera en route vers une dépression hyperinflationniste.

La dette mondiale vient d’atteindre un nouveau sommet historique à 233.000 milliards de dollars Egon Von Greyerz: d’ici peu, les banques centrales vont paniquer et commencer à imprimer plus de monnaie que jamais

Bien sûr, cela pourrait prendre des années, mais je crois que cela va aller plus vite que prévu, parce que le système est très fragile… alors l’impression monétaire, comme je l’ai dit, détruira les monnaies, qui sont toutes à la baisse depuis cent ans; elles ont perdu 97 à 99% par rapport à l’or ces cent dernières années, et elles ont perdu 80% par rapport à l’or ces douze dernières années. Il ne reste plus beaucoup de chemin à parcourir pour atteindre 100%, ce qui arrivera, et alors l’impression monétaire aura entièrement détruit la valeur des monnaies papier, et c’est ce qui créera de l’hyperinflation.

Egon Von Greyerz: « L’état réel de l’économie mondiale est inquiétant ! » 1971: 100$ permettaient d’acheter un lingot d’Or de 100g – 2016: ces 100$ permettent d’acheter 3g de ce même lingot

Fabrice Drouin Ristori: Dans ce contexte, peut-on dire que l’Or est dans une bulle ?

Egon Von Greyerz: L’or n’est pas dans une bulle. Tout ce que fait l’or, c’est refléter la destruction des monnaies papier. Vous devez regarder la courbe à l’envers : alors, au lieu de voir l’or monter, vous verrez les monnaies se déprécier. Ce n’est pas l’or qui monte, c’est le dollar, l’euro et la livre sterling qui baissent. Et cela va continuer.

Face à l’Or, le dollar a perdu plus de 98 % de sa valeur d’origine Egon Von Greyerz: « L’Amérique doit se réveiller – le dollar va vers zéro ! »

Seulement 1% des actifs mondiaux sont alloués à l’or aujourd’hui, presque personne ne possède de l’or en réalité, et l’or a quand même monté ces douze dernières années, il a quintuplé, sextuplé, selon la monnaie. Et, comme je l’ai dit, à peine 1% des investisseurs possèdent de l’or. Cela va changer dans les années à venir, ce qui signifiera que la demande d’or va augmenter et, vu qu’il n’y a pas assez d’offre, cette offre additionnelle ne peut se manifester qu’avec des prix plus élevés. Et c’est ce qui va arriver.

Réveillez-vous !!!!

A l’intention des lecteurs du site BusinessBourse

Nous sommes à la veille d’un tournant majeur dans l’économie mondiale. Pour les très rares personnes qui ont des actifs à protéger, le moment est venu de sortir des bulles d’actifs, comme je le recommande depuis longtemps. Il est également temps de détenir de l’or et de l’argent physique comme assurance pour son patrimoine. Les métaux précieux atteindront des niveaux sans précédents, voire non envisageables aujourd’hui avec l’hyperinflation.

Pour ceux qui pensent avoir peu de moyens, rappelez-vous que vous pourriez acheter 1 gramme d’or par mois, ou plus, ce qui coûte aujourd’hui 43 $. Au fil du temps, cela vous permettra d’accumuler un important pécule.

Goldbroker propose une solution simple et sûre pour acheter de l’or physique et parer à la criseGoldBroker, pour un stockage sécurisé en nom propre hors du système bancaire de vos métaux précieux.

Source: goldbroker – GoldBroker.fr tous droits réservés

L’or est une valeur refuge, cependant il y a 3 problèmes avec l’or physique dans une catastrophe économique et financière:

1-Pas moyen de savoir, avant de les fondre, si la barre ou le lingot d’or , y compris ceux que vous avez acheté chez un vendeur suisse ayant pignon sur rue, ne sont pas en fait du tungsten recouvert d’une couche d’or (témoignages suisses de cette arnaque).

2- Où l’entreposer, cet or ? Chez vous, aucune cachette, aucun coffre n’est à l’abri, et dans un coffre bancaire, en France comme à l’étranger, il n’est pas sûr qu’une banque en faillite vous permette de le récupérer.

3- L’Etat se frotte les mains quand on encourage les particuliers à acheter très cher de l’or physique, car il sait qu’il peut vous le confisquer à tout moment pour sauver l’Etat de la faillite, comme le fit Roosevelt en pleine crise post 1929, par le Citizens’ Physical Gold Confiscation Act du 5 avril 1933, qui rendait illégale la possession d’or physique par les particuliers et les obligeait à le déposer dans les services du Trésor, en échange d’un certificat sur papier pour qu’on les indemnise un jour ( évidemment quand son cours serait au plus bas) .

A part les biens durables peu de choses nous font survivre à une crise économique : des terres cultivables (potagers, vergers) des panneaux solaires, des batteries et chargeurs de batteries, des outils, des semences, des serres , un poulailler, un véhicule électrique, des médicaments basiques . Ne me demandez pas si ces choses ont une valeur boursière fluctuante, on s’en fiche, on veut survivre.

L’or ne se mange pas et c’est un métal trop mou pour faire des outils .

au final la seule conversion qui vaudra c est combien d onces d’or vaudra la boite de cassoulet ou de choucroute garnie !

c’est là tout le problème mais un kilo contre une once on sera gagnant au poids.

Egpn fait de grandes demonstrations sur l’or domaine qu’il maîtrise parfaitement mais rien sur l’argent alors que c’est aussi un MP

Bien sûr ! Et avec de meilleures perspectives en plus, car les cours sont encore plus trafiqués et massacrés, et les réserves plus que douteuses !!!

Demandez à Dick Butt !

donc si je vous suit l’Ag devrait dépasser l’or à l’arrivée.

En performance, oui (Son cours pourrait être multiplié par 10, voir 15). En valeur non ! L’or vaudra toujours beaucoup plus cher que l’argent. 🙂

merci c’est la question que je ne cessais de me poser donc il faut faire une difference entre la performance et la valeur l’écart de départ étant trop important

ce que je n’arrive pas à comprendre depuis que je lis la légende c’est que si le dollar ne vaut rien 100 000 dollars ne valent rien non plus donc l’or ne vaudra rien donc inutile d’en acheter

Les 1200 dollars de maintenant vaudront éventuellement 100 000 dollars dans le futur. On appelle cela l’érosion monétaire…

L’or garde quant à lui sa valeur !!!

merci!

😉

Comprends rien en son raisonnement, normal que la valeur de l’or explose au Venezuela, Argentine et Turquie puisque leur monnaie s’est effondré vs le dollar et que l’or est libellé en dollar ?? ou alors j’ai sauté une case ??

Ok je note.